Abstrak

Sumber pembiayaan dalam perspektif syariah menawarkan solusi yang sesuai dengan nilai nilai ajaran Islam dan mendukung pendekatan yang lebih etis dan adil dalam dunia keuangan. Pembiayaan syariah berfokus pada prinsip-prinsip keadilan, transparansi, dan kehalalan, yang bertujuan menghindari praktik-praktik seperti riba, gharar, dan maysir. Pembiayaan syariah tidak hanya menjadi alternatif dalam memenuhi kebutuhan ekonomi, tetapi juga berkontribusi pada pembangunan ekonomi yang inklusif dan berkelanjutan. Keberhasilan implementasi sistem ini bergantung pada sinergi antara lembaga keuangan syariah, pemerintah, dan masyarakat, serta pengembangan literasi keuangan syariah. Dengan pendekatan ini, pembiayaan syariah diharapkan dapat menciptakan sistem keuangan yang lebih adil, transparan, dan berkelanjutan, serta menjadi pilar utama dalam mencapai ekonomi yang berkeadilan di Indonesia.

Kata Kunci : Pembiayaan Syariah, Keuangan Syariah, Prinsip Syariah, Keadilan Ekonomi, Regulasi Keuangan, Literasi Keuangan Syariah.

Pendahuluan

Pembiayaan memiliki peran penting dalam mendukung aktivitas ekonomi, baik untuk individu, kelompok, maupun institusi. Dalam konteks ekonomi Islam, pembiayaan tidak hanya dipandang sebagai sarana untuk memenuhi kebutuhan finansial, tetapi juga sebagai instrumen untuk menciptakan keadilan dan keberkahan dalam transaksi ekonomi. Hal ini sejalan dengan maqashid syariah, yaitu tujuan utama syariah yang mencakup perlindungan terhadap agama, jiwa, akal, keturunan, dan harta. Sebagaimana dijelaskan oleh Al-Ghazali dalam Al-Mustasfa, “Segala yang diharamkan oleh Allah bertujuan untuk melindungi lima hal: agama, jiwa, akal, keturunan, dan harta.”1

Sistem pembiayaan syariah berlandaskan prinsip-prinsip Islam yang melarang riba, gharar, dan maisir, serta mengedepankan keadilan, transparansi, dan keberlanjutan. Antonio menekankan bahwa “Pembiayaan syariah tidak sekadar sarana untuk memperoleh keuntungan, tetapi juga alat untuk menciptakan transaksi yang adil, transparan, dan berkah bagi semua pihak yang terlibat.”2

Selain itu, Ascarya juga menyatakan bahwa “Sumber pembiayaan syariah harus mencerminkan nilai-nilai Islam seperti larangan riba, gharar, dan maisir, serta mempromosikan keberlanjutan ekonomi yang tidak hanya berfokus pada keuntungan material.”3 Dengan demikian, pembiayaan syariah tidak hanya menawarkan solusi finansial yang sesuai dengan prinsip Islam, tetapi juga menjadi instrumen strategis dalam menciptakan ekonomi yang inklusif dan berorientasi pada kemaslahatan bersama.

Prinsip Pembiayaan Syariah

Pembiayaan syariah merupakan sistem keuangan yang berlandaskan pada nilai-nilai Islam yang bertujuan untuk mencapai keadilan dan kesejahteraan ekonomi secara menyeluruh. Prinsip-prinsip utama dalam pembiayaan syariah mencakup aspek larangan riba, kehalalan

aktivitas, keadilan, kesetaraan, dan transparansi dalam akad. Berikut penjelasan lebih rinci tentang prinsip-prinsip tersebut:

1. Larangan Riba

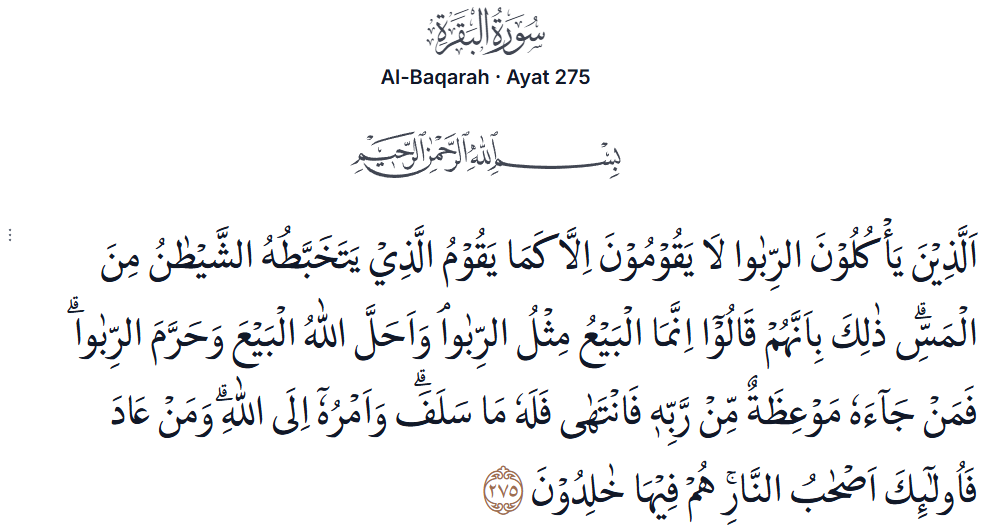

Riba, atau bunga, adalah tambahan atas pinjaman yang harus dibayar oleh pihak peminjam. Dalam Islam, riba dianggap sebagai bentuk eksploitasi terhadap pihak yang membutuhkan dana, sehingga dilarang secara tegas. Larangan ini merujuk pada beberapa ayat Al-Qur'an, salah satunya Surah Al-Baqarah ayat 275:

Artinya :

“Orang-orang yang memakan (bertransaksi dengan) riba tidak dapat berdiri, kecuali seperti orang yang berdiri sempoyongan karena kesurupan setan. Demikian itu terjadi karena mereka berkata bahwa jual beli itu sama dengan riba. Padahal, Allah telah menghalalkan jual beli dan mengharamkan riba. Siapa pun yang telah sampai kepadanya peringatan dari Tuhannya (menyangkut riba), lalu dia berhenti sehingga apa yang telah diperolehnya dahulu menjadi miliknya dan urusannya (terserah) kepada Allah. Siapa yang mengulangi (transaksi riba), mereka itulah penghuni neraka. Mereka kekal di dalamnya.”

Riba dianggap merusak tatanan ekonomi dan menciptakan ketidakadilan karena pihak peminjam menanggung beban tambahan tanpa memberikan manfaat yang nyata kepada pemberi pinjaman. Dengan melarang riba, pembiayaan syariah memastikan transaksi berlangsung dengan adil dan saling menguntungkan.4

2. Kehalalan Aktivitas

Setiap dana yang dipinjamkan atau diinvestasikan harus digunakan untuk aktivitas yang halal dan tidak bertentangan dengan syariah. Contohnya, pembiayaan tidak boleh digunakan untuk mendukung industri perjudian, alkohol, prostitusi, atau produk yang diharamkan lainnya. Prinsip ini bertujuan untuk menjaga nilai-nilai maqashid syariah, yaitu melindungi lima aspek utama dalam kehidupan: agama (ad

din), jiwa (an-nafs), akal (al-aql), keturunan (an-nasl), dan harta (al-mal). Dengan 4 Antonio, Bank Syariah: Dari Teori Ke Praktik.

mematuhi prinsip ini, pembiayaan syariah berperan dalam menciptakan keberkahan dalam transaksi.5

3. Keadilan dan Kesetaraan

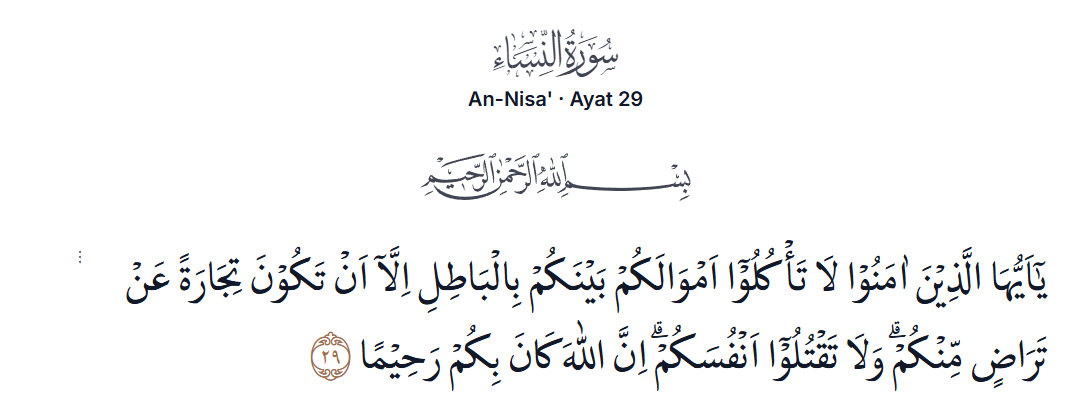

Pembiayaan syariah menekankan pentingnya keadilan bagi semua pihak yang terlibat. Semua manfaat dan risiko harus didistribusikan secara adil sesuai dengan kontribusi masing-masing pihak. Prinsip ini sejalan dengan firman Allah dalam Surah An-Nisa ayat 29:

"Wahai orang-orang yang beriman! Janganlah kamu saling memakan harta sesamamu dengan jalan yang batil (tidak benar), kecuali dalam perdagangan yang berlaku atas dasar suka sama suka di antara kamu. Dan janganlah kamu membunuh dirimu. Sungguh, Allah Maha Penyayang kepadamu."

Dengan menerapkan keadilan, sistem pembiayaan syariah menghindari eksploitasi dan memberikan kesempatan yang sama bagi setiap individu untuk memperoleh manfaat.6 4. Akad yang Transparan

Transparansi dalam akad atau kesepakatan merupakan elemen penting dalam pembiayaan syariah. Semua perjanjian harus didokumentasikan secara jelas, dipahami, dan disepakati oleh semua pihak yang terlibat. Hal ini menghindarkan transaksi dari unsur penipuan, gharar (ketidakpastian), dan maysir (perjudian). Transparansi mendorong hubungan bisnis yang saling percaya dan meminimalkan potensi konflik di kemudian hari. Dalam pembiayaan syariah, akad seperti mudharabah (kerja sama bagi hasil), musyarakah (kemitraan), dan murabahah (jual beli dengan margin) sering digunakan dengan kejelasan perjanjian sebagai fondasi utamanya.7

Jenis – Jenis Pembiayaan Syariah

Pembiayaan syariah merupakan sistem pembiayaan yang dilakukan berdasarkan prinsip prinsip hukum Islam, yang diatur oleh lembaga keuangan syariah. Dalam pembiayaan syariah, transaksi dilakukan tanpa mengenakan bunga atau riba, dan lebih mengutamakan keadilan,

5 Chapra, M. U., The Future of Economics: An Islamic Perspective (Leicester: Islamic Foundation, 2000). 6Siddiqi, M. N., Issues in Islamic Banking (Leicester: Islamic Foundation, 1983).

7 Antonio, Bank Syariah: Dari Teori Ke Praktik.

kemitraan, serta berbagi risiko antara pihak-pihak yang terlibat. Terdapat beberapa jenis pembiayaan syariah yang sering diterapkan, di antaranya adalah Murabahah, Musharakah, Mudharabah, Ijarah, Qard Hasan, Istisna, dan Salam.

1. Pembiayaan Berbasis Jual Beli (Murabahah)

Murabahah adalah jenis pembiayaan syariah yang berbasis pada transaksi jual beli. Dalam akad murabahah, lembaga keuangan syariah membeli barang yang dibutuhkan oleh nasabah, dan kemudian menjualnya kepada nasabah tersebut dengan harga yang lebih tinggi, yang mencakup margin keuntungan yang telah disepakati bersama. Keuntungan yang diperoleh dari transaksi ini adalah hasil dari margin harga, bukan bunga. Sebagai contoh, pembiayaan rumah syariah yang sering menggunakan akad murabahah, di mana lembaga keuangan membeli rumah dan menjualnya kepada nasabah dengan harga yang lebih tinggi, tetapi tetap sesuai dengan kesepakatan awal.

Menurut M. Umer Chapra (2008), pembiayaan murabahah berfungsi sebagai alternatif pembiayaan yang adil dan transparan karena tidak melibatkan unsur riba atau bunga, yang dilarang dalam Islam.8

2. Pembiayaan Berbasis Kemitraan (Musharakah dan Mudharabah)

- Musharakah

Musharakah adalah suatu bentuk kemitraan di mana dua pihak atau lebih berkontribusi modal dalam suatu proyek usaha dan berbagi keuntungan atau kerugian berdasarkan proporsi kontribusi modal masing-masing. Model ini sangat sering diterapkan dalam proyek usaha bersama, seperti pengembangan properti atau investasi dalam usaha baru. Pembiayaan jenis ini menekankan prinsip berbagi risiko antara semua pihak yang terlibat.

Menurut Imam al-Ghazali dalam bukunya Ihya’ Ulum al-Din (1997), konsep kemitraan ini bukan hanya untuk berbagi keuntungan, tetapi juga berbagi kerugian, yang menjadi dasar keadilan dalam transaksi bisnis di Islam.9

- Mudharabah

Mudharabah adalah jenis kemitraan di mana satu pihak, yaitu pemilik modal (shahibul maal), memberikan modal kepada pihak pengelola (mudharib) untuk menjalankan usaha. Keuntungan yang diperoleh dari usaha tersebut dibagi sesuai dengan kesepakatan yang telah ditentukan sebelumnya. Namun, jika terjadi

8 Chapra, M. Umer, Islam and the Economic Challenge (Islamic Foundation, 2008).

9Imam al-Ghazali, Ihya’ Ulum Al-Din (Dar al-Kutub al-Ilmiyah, 1997).

kerugian, maka kerugian tersebut akan ditanggung oleh pemilik modal, sementara pengelola tidak akan menanggung kerugian tersebut.

Mudharabah memberikan peluang bagi pengelola usaha untuk menjalankan inovasi tanpa terbebani kewajiban bunga. Sebagai contoh, bank syariah dapat memberikan pembiayaan kepada pengusaha kecil untuk mengembangkan bisnisnya melalui mudharabah, dengan pembagian hasil sesuai kesepakatan.

3. Pembiayaan Berbasis Sewa (Ijarah)

Ijarah adalah akad sewa menyewa antara lembaga keuangan syariah dan nasabah, di mana lembaga keuangan menyewakan aset tertentu kepada nasabah untuk jangka waktu tertentu dengan biaya sewa yang telah disepakati. Ijarah sering diterapkan dalam sektor konstruksi, di mana lembaga keuangan menyewakan alat berat atau mesin kepada kontraktor.

Menurut Ahmad al-Najjar (2000), ijarah adalah bentuk transaksi yang sah dalam hukum Islam karena tidak ada unsur ketidakpastian yang berlebihan, dan hanya memberikan pembayaran untuk penggunaan aset tertentu, tanpa melibatkan bunga.10 4. Qard Hasan

Qard Hasan adalah pembiayaan tanpa bunga yang diberikan untuk membantu individu atau komunitas yang membutuhkan, biasanya bersifat sosial dan tanpa tujuan komersial. Pembiayaan ini berfokus pada nilai tolong-menolong, yang sangat dianjurkan dalam ajaran Islam. Biasanya, pembiayaan jenis ini diberikan oleh lembaga keuangan syariah kepada masyarakat yang membutuhkan dana untuk keperluan mendesak, tanpa ada beban kewajiban bunga.

Menurut Muhammad Taqi Usmani (2008), Qard Hasan merupakan bentuk pembiayaan yang sangat dihargai dalam Islam karena bertujuan untuk membantu sesama tanpa mencari keuntungan.11

5. Istisna dan Salam

- Istisna

Istisna adalah pembiayaan yang digunakan untuk manufaktur atau produksi barang tertentu berdasarkan pesanan dari nasabah. Pembiayaan ini sering digunakan dalam proyek pembangunan atau produksi barang besar yang memerlukan pesanan khusus, seperti pembangunan gedung atau pabrik.

10 Ahmad Al-Najjar, Al-Ijarah Fi Al-Muamalat Al-Islamiyyah (Dar al-Nashr, 2000).

11 Muhammad Taqi Usmani, Islamic Banking and Finance (Kluwer Law International, 2008).

Menurut Dr. Muhammad al-Bashir (2003), Istisna memberikan solusi bagi sektor manufaktur dengan memungkinkan transaksi pembelian barang yang akan diproduksi terlebih dahulu, lalu diserahkan setelah proses produksi selesai.12 - Salam

Salam adalah jenis pembiayaan yang di mana pembayaran dilakukan di muka untuk barang yang akan diserahkan di masa depan. Jenis pembiayaan ini sering diterapkan dalam sektor pertanian, di mana petani menjual hasil pertaniannya kepada lembaga keuangan syariah dengan pembayaran di muka, dan hasil pertanian tersebut diserahkan pada waktu yang telah disepakati.

Implementasi Pembiayaan Syariah

Lembaga keuangan syariah, termasuk bank syariah, koperasi syariah, dan Baitul Maal Wat Tamwil (BMT), memiliki peran yang sangat penting dalam menyediakan pembiayaan yang berlandaskan pada prinsip-prinsip syariah. Lembaga-lembaga ini berfungsi untuk memberikan alternatif pembiayaan yang sesuai dengan ketentuan agama, yang tidak melibatkan riba, gharar, atau maysir, serta berorientasi pada prinsip keadilan dan kesejahteraan sosial. Sebagai contoh, Bank Syariah Indonesia (BSI) menyediakan berbagai produk pembiayaan yang mencakup kebutuhan konsumtif seperti pembiayaan rumah dan kendaraan, serta pembiayaan produktif untuk usaha mikro, kecil, dan menengah (UMKM) dan pendidikan. Produk-produk tersebut dirancang untuk memenuhi kebutuhan masyarakat tanpa melanggar prinsip syariah, dengan akad yang jelas dan adil.

Produk pembiayaan syariah mencakup beragam layanan yang dapat memenuhi berbagai kebutuhan nasabah, baik untuk keperluan pribadi maupun bisnis. Salah satu produk yang populer adalah Kredit Pemilikan Rumah Syariah (KPRS), yang menawarkan solusi pembiayaan rumah tanpa bunga, melalui prinsip murabahah atau ijarah. Selain itu, pembiayaan kendaraan, pendidikan, serta UMKM juga dapat diperoleh dengan mekanisme yang sesuai dengan prinsip syariah. Menurut data dari Otoritas Jasa Keuangan (OJK), produk pembiayaan syariah terus mengalami pertumbuhan yang signifikan dalam lima tahun terakhir, menunjukkan meningkatnya kepercayaan masyarakat terhadap sistem ini. Pertumbuhan tersebut

12 Dr. Muhammad Al-Bashir, The Islamic Economic System (Al-Hilal, 2003).

mencerminkan bahwa masyarakat semakin mencari alternatif pembiayaan yang tidak hanya menguntungkan secara finansial, tetapi juga etis dan sesuai dengan ajaran agama.13

Pengawasan terhadap lembaga keuangan syariah dilakukan oleh Dewan Pengawas Syariah (DPS), yang memiliki tugas utama untuk memastikan bahwa setiap produk dan aktivitas lembaga keuangan tersebut sesuai dengan prinsip-prinsip syariah. DPS bertanggung jawab dalam mengawasi implementasi akad-akad yang digunakan dalam transaksi, memastikan kehalalan produk yang ditawarkan, serta menjaga tata kelola keuangan yang baik dan transparan.14 Fungsi DPS ini menjadi salah satu kekuatan utama pembiayaan syariah, yang membedakannya dengan sistem keuangan konvensional. Keberadaan DPS memberikan jaminan bahwa transaksi yang dilakukan tidak mengandung unsur yang bertentangan dengan ajaran Islam, sehingga semakin memperkuat posisi lembaga keuangan syariah di masyarakat.

Selain pengawasan, peningkatan literasi keuangan syariah juga menjadi salah satu langkah strategis untuk memperkenalkan dan meningkatkan pemahaman masyarakat terhadap produk-produk keuangan syariah. Dalam rangka mendukung perkembangan ini, pemerintah dan lembaga keuangan syariah telah meluncurkan berbagai program edukasi dan literasi keuangan untuk masyarakat.15 Program-program ini dirancang untuk menjelaskan konsep dasar keuangan syariah, manfaatnya, serta bagaimana memilih produk keuangan yang sesuai dengan kebutuhan dan prinsip syariah. Dengan meningkatnya literasi keuangan syariah, diharapkan masyarakat akan semakin percaya dan berpartisipasi dalam sistem keuangan syariah, yang pada gilirannya akan mempercepat pertumbuhannya di Indonesia.

Kesimpulan

Sumber pembiayaan dalam perspektif syariah merupakan solusi yang tidak hanya sesuai dengan nilai-nilai ajaran Islam, tetapi juga menawarkan pendekatan yang lebih etis dan adil dalam dunia keuangan. Pembiayaan syariah, yang didasarkan pada prinsip-prinsip seperti keadilan, transparansi, dan kehalalan, bertujuan untuk menghindari praktik yang tidak sesuai dengan syariat Islam seperti riba (bunga), gharar (ketidakpastian), dan maysir (perjudian). Dengan mengedepankan prinsip-prinsip tersebut, pembiayaan syariah memberikan alternatif

13 Otoritas Jasa Keuangan (OJK), Laporan Keuangan Lembaga Keuangan Syariah 2023 (Otoritas Jasa Keuangan, 2023).

14 Zainuri, A., Pengawasan Syariah Dalam Lembaga Keuangan (Bandung: Alfabeta, 2022). 15 Satria, M.,